Bruttolistenpreis

Beim sogenannten Bruttolistenpreis handelt es sich um die unverbindliche Preisempfehlung des Herstellers von Fahrzeugen. Der Bruttolistenpreis ist immer dann von Interesse für Arbeitgeber, Arbeitnehmer und darüber hinaus das Finanzamt, wenn die Nutzung eines Dienstwagens nicht nur aus beruflichen Zwecken, sondern ebenfalls privat geschieht. Stichworte hier: der geldwerte Vorteil und die 1-Prozent-Regelung.

Was sich hinter diesen Begrifflichkeiten verbirgt und wie genau der Bruttolistenpreis herausgefunden werden kann, wird in diesem Text detailliert erläutert.

Wissenswertes zum Bruttolistenpreis

Der Bruttolistenpreis eines Fahrzeugs ist immer in Verbindung mit Anwendung der 1-Prozent-Regelung und einem Firmenwagen von Bedeutung. Dieser Firmenwagen muss dem Angestellten durch seinen Arbeitgeber dabei nicht nur zur geschäftlichen, sondern zudem zur privaten Nutzung überlassen worden sein.

Tritt dieser Fall ein, ergibt sich für den Arbeitnehmer der Umstand, dass ein geldwerter Vorteil entsteht. Und dieser geldwerte Vorteil muss selbstverständlich im Rahmen der jährlichen Steuererklärung versteuert werden. Hier existieren dann zwei Optionen: Entweder der Arbeitnehmer führt ein lückenloses Fahrtenbuch oder er nutzt die 1-Prozent-Regelung. Welche Option die beste ist, lässt sich nicht pauschal beantworten und ist von Fall zu Fall unterschiedlich zu bewerten. Deshalb sollte immer individuell geschaut werden, welche Kosten jeweils genau entstehen. Bei der 1-Prozent-Regelung kommt dann wiederum der Bruttolistenpreis ins Spiel, der als Bemessungsgrundlage dient.

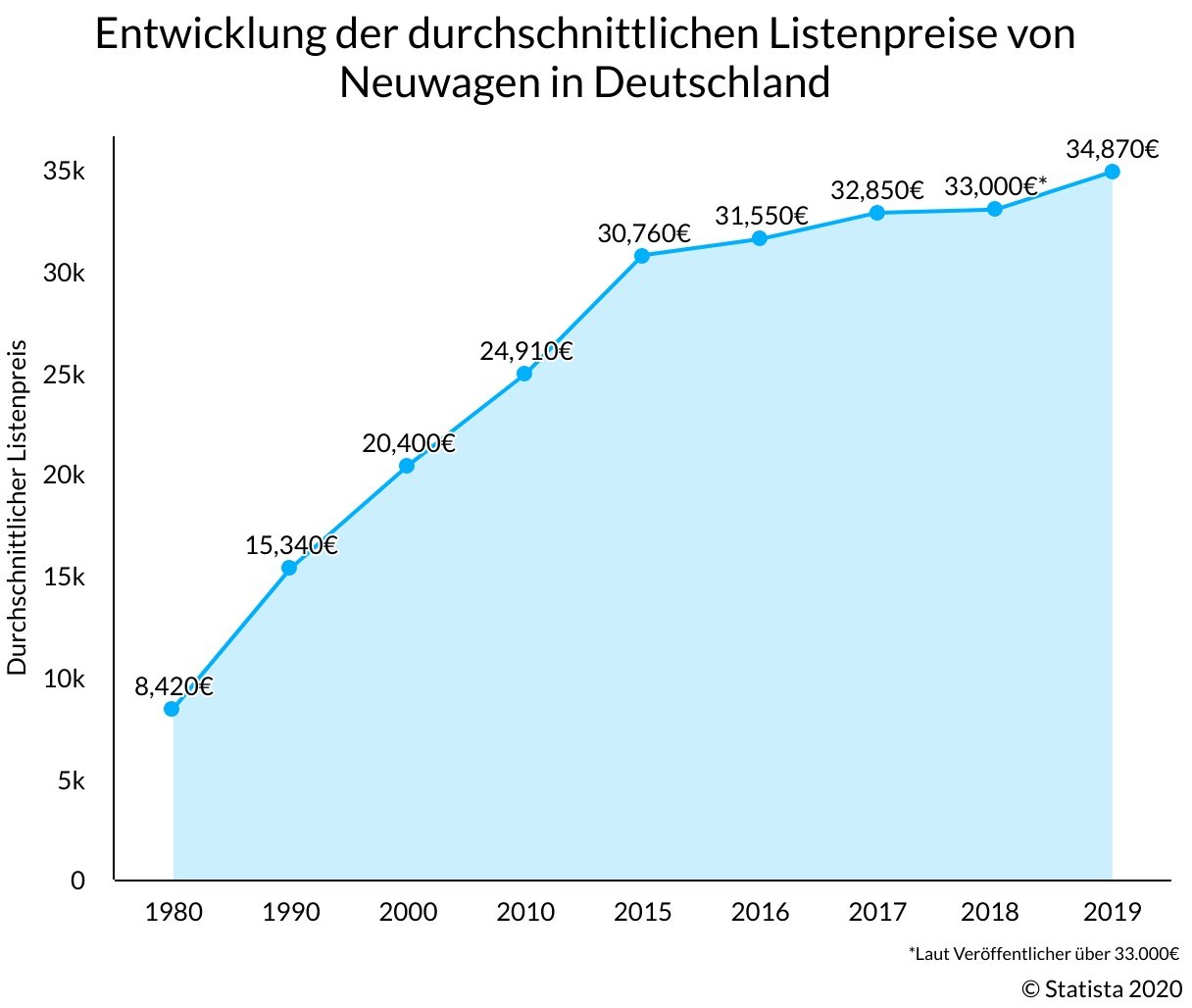

Wie bereits erwähnt: Der Listenpreis stellt eine unverbindliche Preisempfehlung des jeweiligen Herstellers dar und ist selbstverständlich immer der Neupreis. Selbst dann, wenn es sich bei dem Dienstfahrzeug um keinen Neuwagen handelt, sondern um ein gebrauchtes Auto, einen Import oder einen geleasten Wagen, wird immer der Bruttolistenpreises für das Inland, also für Deutschland, fällig und zur Berechnung herangezogen. Es geht also um den Preis, der am Tag der Erstzulassung galt, nicht um einen aktuellen Wert oder den Preis, der für die Anschaffung fällig geworden ist.

So kann der Bruttolistenpreis ermittelt werden

Wer einen Firmenwagen zusätzlich auf privater Basis nutzt, der ist – wenn er denn die 1-Prozent-Regelung zur Besteuerung des geldwerten Vorteils anwendet – darauf angewiesen, den genauen Bruttolistenpreis des Fahrzeugs zu kennen. Doch wie genau kann dieser herausgefunden werden?

Die Antwort auf diese Frage ist relativ einfach zu beantworten: Den Bruttolistenpreis gibt es entweder über die Datenbank des ADAC oder – noch besser – durch den Hersteller des Wagens. Der stellt eine schriftliche Bestätigung über die genaue Höhe des Bruttolistenpreises aus, die dann wiederum dem Finanzamt vorgelegt werden kann. Aber Vorsicht: Die Angaben enthalten natürlich die Umsatzsteuer.

Sonderausstattung ist ein spezieller Fall

Zum Bruttolistenpreis kommt übrigens noch ein weiterer finanzieller Posten – und zwar die Sonderausstattung, die am Tag der Erstzulassung verbaut war. Ausdrücklich nicht zählt hier nachträglich eingebautes Interieur. Dem Bruttolistenpreis hinzugerechnet werden dabei zum Beispiel:

- Navigationsgerät

- Klimaanlage

- Standheizung

- Elektronisches Fahrtenbuch

- Anhängerkupplung

- Autoradio

- Diebstahlsicherung

Nicht dem Bruttolistenpreis zugeschlagen werden dagegen unter anderem:

- Kosten für die Überführung

- Kosten für die Zulassung

- Kosten für Winterreifen (die neben den Sommerreifen angeschafft werden)

- Kosten für ein Autotelefon

- Kosten für eine Freisprechanlage

Die 1-Prozent-Regelung

Diejenigen, die den Dienstwagen privat nutzen, müssen das, wie bereits beschrieben, versteuern. Stichwort hier ist der geldwerte Vorteil, der durch die private Nutzung des geschäftlichen Fahrzeugs entsteht. Für die Berechnung existieren zwei Möglichkeiten:

- das (elektronische) Fahrtenbuch

- die 1-Prozent-Regelung

Welche Methode genau die passende ist, stellt immer eine individuelle Fallentscheidung dar. Grob gesagt lässt sich aber festhalten: Arbeitnehmer, die ein Fahrzeug mit einem hohen Bruttolistenpreis nutzen und relativ selten damit privat unterwegs sind, sollten über die Nutzung eines elektronischen Fahrtenbuchs nachdenken. Angestellte eines Unternehmens, die vom Arbeitgeber einen Wagen mit eher niedrigem Bruttolistenpreis zur Verfügung gestellt bekommen und oft damit privat fahren, sollten sich genauer mit der Anwendung der 1-Prozent-Regelung auseinandersetzen.

Was die 1-Prozent-Regelung anbetrifft, handelt es sich hierbei um eine einst eingeführte pauschale Methode der Versteuerung. Dabei wird ein Prozent des Bruttolistenpreises des genutzten Fahrzeugs als geldwerter Vorteil versteuert. Das übrigens pro Monat.

Zu dem einen Prozent kommen weitere Prozentpunkte hinzu, wenn der Arbeitnehmer Familienheimfahrten unternimmt und einen regelmäßigen Arbeitsweg zu bestreiten hat. Wer also eine doppelte Haushaltsführung betreibt, weil er beispielsweise nicht am Hauptwohnsitz der Familie geschäftlich tätig ist, sondern in einer anderen Stadt und aus diesem Grund dort eine Zweitwohnung besitzt oder gemietet hat, fährt normalerweise regelmäßig zur Familie. Solche Familienheimfahrten werden mit 0,002 Prozent pro Entfernungskilometer und Fahrt besteuert. Im Fall eines Arbeitsweges, also der regelmäßigen Fahrt von der Wohnung zur ersten Tätigkeitsstätte, findet die Besteuerung mit 0,03 Prozent pro Monat und Entfernungskilometer statt.

Rechenbeispiel für die 1-Prozent-Regelung

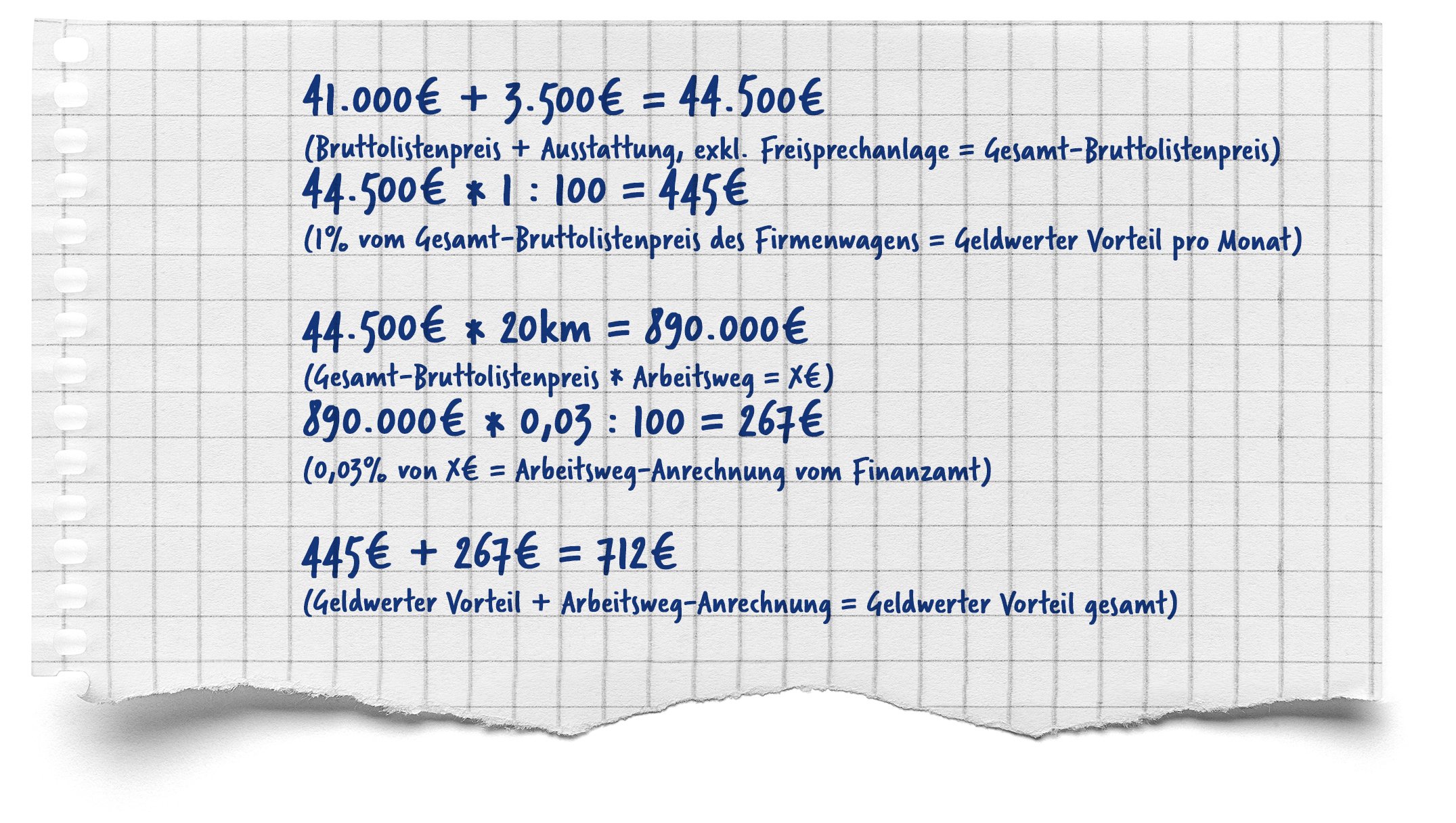

Um Bruttolistenpreis und 1-Prozent-Regelung eindeutiger zu veranschaulichen, hilft natürlich eine Beispielrechnung. Gehen wir deshalb davon aus, dass ein Arbeitnehmer einen Dienstwagen zur Verfügung gestellt bekommt, der einen Bruttolistenpreis von 41.000 Euro hat. Zusätzlich im beziehungsweise am Fahrzeug bei der Erstzulassung verbaut waren ein Navigationssystem, eine Diebstahlsicherung und eine Anhängerkupplung, die zusammen 3500 Euro gekostet haben und dementsprechend auf den Bruttolistenpreis draufgerechnet werden. Nicht eingerechnet werden dagegen die Kosten für die Freisprechanlage in Höhe von 200 Euro. Zusammen, also Bruttolistenpreis des Inlands plus Sonderausstattung, entsteht also eine Summe von 44.500 Euro. Für die 1-Prozent-Regelung werden somit 445 Euro, also ein Prozent von 44.500 Euro, angesetzt.

Das ist aber, wie bereits vorher im Text erläutert, noch nicht alles, schließlich muss auch der Arbeitsweg in den Fokus genommen und angegeben werden. Da der angesprochene Arbeitgeber täglich 20 Kilometer einfache Strecke von seiner Wohnung zur ersten Tätigkeitsstätte pendelt, werden die 44.500 Euro mit den 20 Kilometern multipliziert. Das ergibt einen Wert von 890.000. Von diesem Betrag 0,03 Prozent sind 267 Euro. Diese Prozentzahl wird vom Finanzamt für den Arbeitsweg angerechnet. Diese 267 Euro plus die 445 Euro (ein Prozent des Bruttolistenpreises) ergeben insgesamt einen geldwerten Vorteil von 712 Euro.

Da der fiktive Arbeitnehmer ein Bruttogehalt von 3500 Euro pro Monat bekommt, werden die 712 Euro für den geldwerten Vorteil auf die 3500 Euro addiert, weshalb sich das zu versteuernde Bruttogehalt nicht auf 3500 Euro, sondern auf 4212 Euro beläuft.

Ob sich also die Anwendung der 1-Prozent-Regelung in Anbetracht dieser doch erheblichen Summe, die zusätzlich zu versteuern ist und durch einen höheren Bruttolistenpreis oder mehr Entfernungskilometer noch steigen kann, lohnt, ist eine individuelle Entscheidung.